Deloitte publicó ayer los resultados de su Encuesta de Expectativas Empresariales, informe que anuncia en su título que “persiste un escenario pesimista, pero se modera la visión negativa para los próximos doce meses”. Análisis de la economista Tamara Schandy de Deloitte.

Análisis económico

Jueves 28.04.2016

“Persiste un escenario pesimista, pero se modera la visión negativa para los próximos doce meses”. ¿Qué es eso? Este es el título del informe que presenta los resultados de una nueva edición de la Encuesta de Expectativas Empresariales de Deloitte, publicado en el día de ayer.

Deben haber oído hablar de este trabajo, deben quizás haber visto titulares esta mañana en los diarios. Vamos a examinarlo directamente con quienes lo realizaron. Estamos con la economista Tamara Schandy de Deloitte.

EMILIANO COTELO (EC) —Hemos comentado otras veces en nuestro programa los resultados de esta encuesta pero no viene mal refrescar lo esencial para situar a los oyentes, repasar las principales características del estudio. ¿Cuántas personas responden la encuesta? ¿De qué sectores y de qué tamaño son las empresas consultadas?

TAMARA SCHANDY (TS) —Esta es una encuesta que Deloitte hace en varios países de la región simultáneamente. Se hace cada seis meses; la primera edición fue en marzo de 2010.

En esta edición en Uruguay, que es la que vamos a estar comentando, obtuvimos 280 respuestas de directores y gerentes de empresas, que pertenecen a sectores bien diversos. En la muestra hay empresas de capital nacional, extranjero y mixto… Y en la encuesta participan empresas grandes y medianas, aunque con preponderancia de empresas relativamente grandes, que facturan más de US$ 10 millones anuales.

EC —Ahora sí, pasemos a los principales resultados. El informe titula que “persiste un escenario pesimista”. ¿Por qué?

TS —Por varios elementos. Podemos ir repasando diferentes tipos de pregunta, pero en general predominan juicios más bien negativos respecto a la evolución económica, respecto al clima de negocios y también respecto a la marcha de las propias empresas. También hay una visión bastante crítica de la gestión del Gobierno…

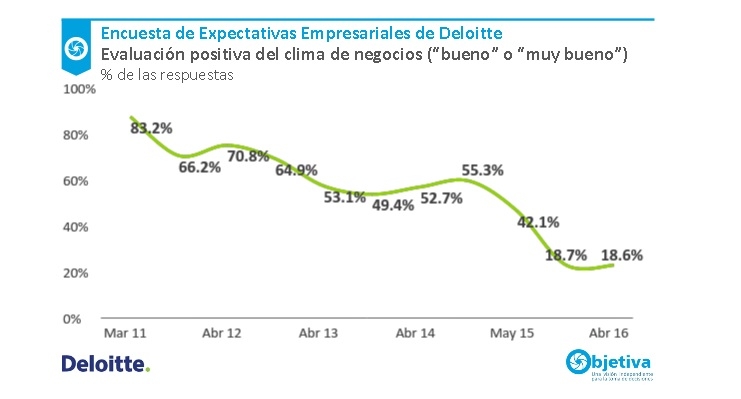

Empiezo por la opinión de los empresarios sobre la situación económica. En los últimos años, conforme fue cambiando el contexto externo y la propia dinámica de la economía uruguaya, nuestras sucesivas encuestas de expectativas fueron recogiendo una visión más pesimista entre los participantes, pero a partir del relevamiento de octubre del año pasado hubo un quiebre particularmente significativo.

Por un lado, los empresarios que indicaron que la situación económica es “peor” que un año atrás llegaron al 90 % entonces… y en este relevamiento fueron el 92 %. Y está opinando en el mismo sentido respecto al clima de inversiones el 77 % de los quienes responden nuestra encuesta.

La percepción de un deterioro relativo respecto a un año atrás no sorprende mucho en la medida en que prácticamente ninguna de las estadísticas económicas que se computan en Uruguay marca cifras mejores que un año atrás. Sin embargo, sí llama la atención que también la valoración absoluta del clima de negocios sigue siendo bastante negativa.

EC —¿A qué te referís con valoración absoluta, Tamara?

TS —Además de preguntar por la evolución, nosotros preguntamos a los empresarios cómo evalúan el clima de negocios y les ofrecemos 5 opciones: “muy bueno”, “bueno”, “regular”, “malo” y “muy malo”. O sea, no tienen que decir si está “peor” o “mejor” que antes, sino calificar en términos absolutos la situación presente.

Esta vez, sólo uno de cada cinco empresarios emitió juicios favorables (calificaciones en términos de “bueno” o “muy bueno”). Es prácticamente el mismo resultado de la encuesta pasada y es por lejos el registro más bajo desde que hacemos estos relevamientos. Allá por el 2010 las respuestas positivas eran el 80 % del total y a fines de 2014 ya se notaba un cambio pero estábamos en el orden del 55 %.

Evaluación positiva del clima de negocios

EC —Tamara, adelantabas que esto puede tener que ver con el cambio de ritmo de la economía uruguaya… ¿El aumento de la inflación o el deterioro fiscal también están jugando un rol?

TS —Nosotros no pedimos explicaciones o fundamentación de las respuestas, pero por otras preguntas de la encuesta se ve que el deterioro de algunos equilibrios macro puede estar jugando también un rol importante, que se suma al hecho de que el crecimiento se ha frenado.

Por ejemplo, aunque una inflación de dos dígitos emergía en encuestas anteriores como crecientemente incorporada en las expectativas, a partir de febrero el riesgo se materializó y de este relevamiento se desprende que los empresarios esperan que las presiones inflacionarias se mantengan firmes. De hecho, el promedio de respuestas apunta a una inflación de más de 10 % tanto en 2016 como en 2017.

Para el mediano plazo (“dentro de tres o cuatro años”) se aguarda cierta moderación, pero casi 90 % de los que respondieron sigue pensando que la inflación seguirá por encima del techo del rango meta de la autoridad monetaria.

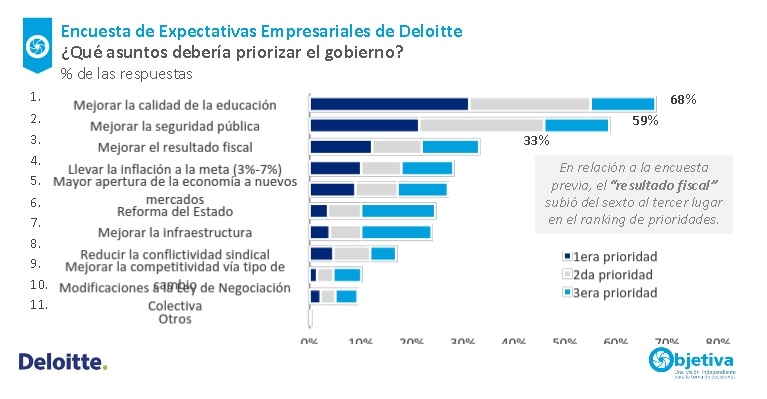

También mencionabas lo fiscal… La reducción del déficit no había figurado en nuestras encuestas anteriores como foco de preocupación a nivel empresarial, pero en esta oportunidad apareció dentro del “top 3” de temas que los empresarios consideran que el Gobierno debería priorizar.

¿Qué asuntos debería priorizar el Gobierno?

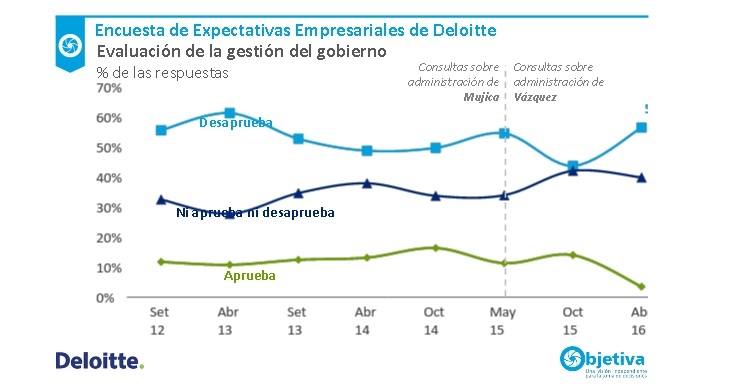

EC —Yendo justamente a la gestión del Gobierno, al comienzo adelantabas que recogieron una visión bastante crítica. ¿Cuán marcado ha sido el deterioro en esa área?

TS —Bastante. De hecho, el porcentaje de aprobación se redujo a 3 % (el nivel más bajo desde que comenzamos a realizar la encuesta en 2010), mientras que las valoraciones negativas aumentaron a 57 %.

Evaluación de la gestión del Gobierno

Esta evolución es consistente con merma en los niveles de aprobación de la gestión de la administración de Vázquez que han recogido las encuestas de opinión pública, aunque las apreciaciones de los empresarios resultan sustancialmente más críticas (por ejemplo, el relevamiento de Factum de abril –por nombrar uno de los más recientes que se ha conocido- marca porcentajes de aprobación y desaprobación de 33 % y 38 % respectivamente).

Esto puede asociarse, quizás, a la perspectiva de los empresarios sobre el deterioro económico que recién comentábamos. De hecho, la evaluación que recibió la gestión del Gobierno en las áreas macro (“inflación”, “déficit fiscal”, “desempleo” y “crecimiento económico”) se deterioró frente a los resultados de octubre. Las únicas excepciones son las categorías de “competitividad internacional” y de “inserción externa”, donde los empresarios tienen juicios mejores que en la pasada edición.

EC —Tamara, en el título del informe ustedes también señalan que “se modera la visión negativa para los próximos doce meses”. ¿Hay un panorama un poco más optimista mirando hacia delante? ¿En qué dimensiones?

TS —En realidad en muchos aspectos las respuestas sobre las perspectivas siguen siendo mayormente negativas… Lo que sucede es que los saldos son un poco menos negativos que en la edición pasada.

Pongo algunos ejemplos… La proporción de empresarios que espera que la situación económica empeore durante el próximo año disminuyó de 74 % a 63 %. En la misma línea, un 25 % prevé que la situación general de su empresa será mejor (vs 19% en octubre), mientras que quienes esperan un nuevo deterioro en su empresa bajaron de 44 % a 33 %.

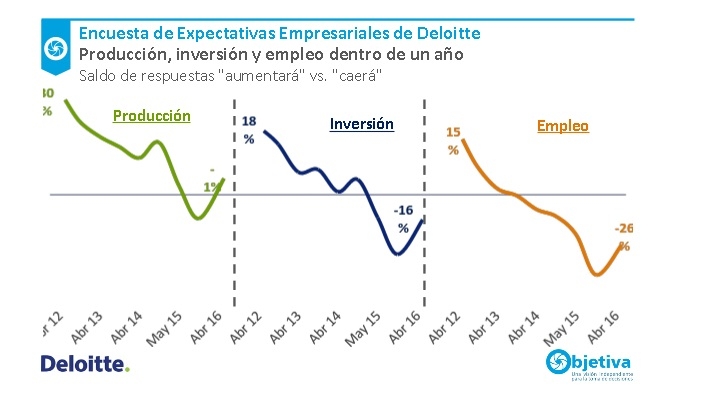

También preguntamos sobre planes de producción en las empresas. El porcentaje de empresarios que prevé una caída de la producción de su empresa dentro de un año disminuyó (a 20 %), aumentando a su vez la proporción de quienes aguardan que se mantenga (61 %). Quienes esperan que la producción aumente son el 19 %, así que se observó una mejora significativa en el saldo neto de respuestas (“aumentará” vs “disminuirá”), que se había tornado deficitario pero en esta edición volvió a ser más bien balanceado.

EC —¿Qué dicen los empresarios sobre sus planes en materia de inversión o de contratación de personal?

TS —Las respuestas también mejoraron un poco respecto a la edición anterior, pero los saldos de respuestas positivas y negativas siguen siendo desfavorables en ambos casos.

Producción, inversión y empleo dentro de un año

En este mismo sentido, se destaca que los empresarios parecen estar esperando un escenario de bajo dinamismo económico por un período largo. De hecho, cuando preguntamos a qué ritmo esperan que esté creciendo la economía “dentro de tres o cuatro años”, la respuesta más elegida es la de un rango de entre 1 % y 2 %. Se redujo sensiblemente la proporción de quienes esperan tasas de entre 2 % y 3 % (era la opción mayoritaria hace un año y hoy es la respuesta de sólo un cuarto de los encuestados).

Naturalmente este contexto de expectativas pesimistas lleva aparejado el riesgo de retroalimentar el freno de la actividad económica (puede obstaculizar la reactivación de la inversión y la creación de empleos). Por esa razón y como señalamos al divulgar los resultados de nuestra encuesta previa, nos parece que operar sobre las expectativas empresariales debería constituir en sí mismo un objetivo primordial para las autoridades. Para ello, seguimos pensando que es necesario que la política económica emita señales más contundentes. Por un lado, parece imprescindible avanzar más rápido en el necesario rebalanceo de los desequilibrios macroeconómicos, pero hay otros temas clave para incidir en las expectativas empresariales, como la celeridad con la que el Gobierno avance en la concreción de los proyectos de infraestructura en agenda y en los procesos de inserción internacional.

Documento relacionado

Encuesta de Expectativas Empresariales Deloitte Uruguay, número 13, abril 2016

***

Foto en Home: Planta de Botnia, hoy UPM, en Fray Bentos, 24 de julio de 2007, foto ilustración. Crédito: Ricardo Antúnez/adhoc Fotos.